Kredi ile ev alan 5 yıl vergi ödemiyor! 7000 lira sınırı var...

Kredi ile ev alan milyonları ilgilendiriyor. Kredi ile ev alanlara güzel haber geldi. Devlet kredi ile ev alanlara muafiyet sağlıyor. Gayrimenkul yatırımı yapıp, krediyle ev alanlar, kredi giderlerini ve 5 yıl boyunca satın alma bedelinin yüzde 5’ini gider olarak gösterebiliyor. Bu mükellefler genellikle 5 yıl boyunca kira gelirleri için vergi ödemeyebiliyorlar. Kira gelirleri; konut kirası ve iş yeri kirası olmak üzere ikiye ayrılmaktadır. Konut kira gelirlerinin 7.000 lirası vergiden istisnadır. 2021 yılı için konut kira geliriniz 7.000 liradan fazla ise beyanname vermeniz gerekiyor. İstisna tutarından daha az kira gelirleri için beyanname verilmiyor. Ticari, zirai ve mesleki kazançlarını normal olarak beyan eden mükellefler konut kira geliri istisnasından faydalanamıyor. İş yeri kira gelirleri için durum biraz farklı. İş yeri kira gelirleri için herhangi bir istisna öngörülmemiş olup, kiracılar tarafından kira ödemesi üzerinden stopaj yapılması gerekiyor. İş yeri kira gelirleri için kural olarak beyanname verilmiyor. Ancak eğer yıllık kira geliri 2021 yılında 53.000 lirayı aşıyorsa, iş yeri kira gelirleri de beyan ediliyor. Öte yandan 1.319 Sayılı Yasa'nın 8. Maddesi'nde bu istisnalar sıralanmıştır. Buna göre, hiçbir geliri olmadığını belgeleyen ev hanımları ve 18 yaşından büyük ev hanımları ile işsizler ve sosyal güvenlik kurumlarından aldıkları aylıktan başka geliri olmayan emekliler, gaziler, engelliler, şehitlerin dul ve yetimleri emlak vergisi ödemiyorlar. İşte milyonları ilgilendiren tüm detaylar...

Gelir vergisi beyanname dönemi 1 Mart itibariyle başladı. Haber7 yazarı İsmail Vefa Ak, bugünkü yazısında kira gelirlerinin beyan edileceğine ilişkin bir yazı kaleme aldı. Yazısında ev sahipleri ve kiracıların dikkat etmesi gereken hususlara vurgu yapan Vefa Ak, gayrimenkul yatırımı yapıp, krediyle ev alanların kredi giderlerini ve 5 yıl boyunca satın alma bedelinin yüzde 5'ini gider olarak gösterebildiğine ve bu mükelleflerin 5 yıl boyunca gelirlerinden vergi ödemediğine dikkat çekti. Ak, beyanname verme işlemlerinin e-Devlet üzerinden de yapılabileceğini sözlerine ekledi.

Ak'ın ilgili yazısı şu şekilde: Mart ayı itibariyle 2021 yılı Gelir Vergisi beyan dönemine girmiş bulunuyoruz. Gelir vergisiyle ilgili olarak her zaman en çok merak edilen konulardan biri kira gelirlerinin nasıl beyan edileceği olmuştur. Daha önceki yazımda ücret gelirlerinin beyanı ile ilgili özellikli konulara değinmiştim. Bu yazımda da kira gelirlerinin beyanına değinmek istiyorum.

HANGİ KİRA GELİRLERİ BEYAN EDİLİR?

Kira gelirleri; konut kirası ve iş yeri kirası olmak üzere ikiye ayrılmaktadır. Konut kira gelirlerinin 7.000 lirası vergiden istisnadır. 2021 yılı için konut kira geliriniz 7.000 liradan fazla ise beyanname vermeniz gerekiyor. İstisna tutarından daha az kira gelirleri için beyanname verilmiyor. Ticari, zirai ve mesleki kazançlarını normal olarak beyan eden mükellefler konut kira geliri istisnasından faydalanamıyor.

İş yeri kira gelirleri için durum biraz farklı. İş yeri kira gelirleri için herhangi bir istisna öngörülmemiş olup, kiracılar tarafından kira ödemesi üzerinden stopaj yapılması gerekiyor. İş yeri kira gelirleri için kural olarak beyanname verilmiyor. Ancak eğer yıllık kira geliri 2021 yılında 53.000 lirayı aşıyorsa, iş yeri kira gelirleri de beyan ediliyor.

KİRA GELİRİ NASIL HESAPLANIYOR?

Kira gelirleri, alınan kira ödemelerinden giderlerin düşülmesi sonucu kalan tutar üzerinden hesaplanıp beyan ediliyor. Hazır Beyan Sistemi, banka kanalıyla yapılan kira ödemelerini görebiliyor. Ancak kira ödemeleri kiracılar tarafından “kira ödemesi” açıklamasıyla yapılırken, bazen herhangi bir açıklama yapılmadan ödeme gönderilebiliyor. Bu durumda gerçek kira geliriyle sistemde görünen gelir uyuşmuyor. Sonuç olarak Hazır Beyan Sisteminde kira gelirleri gerçeğe göre daha az görünebiliyor. Böyle bir durumda mükelleflerin gerçek kira gelirlerini beyan etmesi gerekiyor. Aksi takdirde daha sonra Maliye tarafından ilave bir vergi tarhiyatıyla karşılaşılması mümkün.

KİRA GELİRLERİNDEN HANGİ GİDERLER DÜŞÜLEBİLİYOR?

Elde edilen kira gelirlerinden düşülecek giderler 2 yöntemle tespit ediliyor.

Götürü Gider Yöntemi

Gerçek Gider Yöntemi

GÖTÜRÜ GİDER YÖNTEMİ

Götürü Gider Yönteminde, elde edilen kira hasılatından öncelikle istisna tutarı düşülüyor ve daha sonra kalan tutar üzerinden %15’i gider olarak indiriliyor. Örneğin yıllık 100.000 lira kira hasılatı varsa; 100.000 – 7.000 = 93.000 liranın %15’i yani 13.950 lirası gider olarak düşülebiliyor.

Götürü gider yöntemini seçen mükellefler 2 yıl geçmedikçe bu yöntemden vazgeçemiyor.

GERÇEK GİDER USULÜ

Gerçek gider yönteminde; Gelir Vergisi Kanunu’nda sayılan gider kalemleri kira hasılatından düşülüyor. Bu yönteme göre indirim konusu yapılacak giderler şöyledir:

Kiraya veren tarafından ödenen aydınlatma, ısıtma, su ve asansör giderleri

Kiraya verilen malların idaresi için yapılan ve gayrimenkulün ehemmiyeti ile mütenasip olan idare giderleri (aidat giderleri gibi)

Kiraya verilen ev ve işyerleriyle ilgili sigorta giderleri

Kiraya verilen gayrimenkuller dolayısıyla yapılan ve bunlar için ödenen borçların faizleri ile konut olarak kiraya verilen bir adet gayrimenkulün iktisap yılından itibaren 5 yıl süre ile iktisap bedelinin %5'i (İktisap bedelinin %5'i tutarındaki bu indirim, sadece ilgili gayrimenkule ait hasılata uygulanır.)

Kiraya verilen gayrimenkuller için ödenen vergi, resim, harç ve şerefiyelerle kiraya verenler tarafından ödenmiş olmak şartıyla belediyelere ödenen harcamalara iştirak payları,

Kiraya verilen gayrimenkuller için ayrılan amortismanlar

Kiraya verenin yaptığı onarım giderleri

Kiraya verilen gayrimenkullere ait bakım ve idame giderleri,

Kiraladıkları mal ve hakları kiraya verenlerin ödedikleri kiralar ve diğer gerçek giderler,

Sahibi bulundukları konutları kiraya verenlerin kira ile oturdukları konutun kira bedeli

Kiraya verilen mal ve haklarla ilgili olarak mukavelenameye kanuna veya ilama istinaden ödenen zarar, ziyan ve tazminatlar

İKİ YÖNTEMİN KARŞILAŞTIRMASI

Götürü gider yöntemi, gerçek gider yöntemindeki giderlerini kalem kalem hesaplayamayan mükellefler için kolaylık sağlamakla birlikte genel olarak gerçek gider yöntemi mali açıdan daha avantajlıdır. Örneğin evinizi aylık 3.000 liraya kiraya verip, 4.000 liraya başka bir ev kiralamışsanız, gerçek gider usulünde vergi ödemesi çıkmayacaktır.

Ancak götürü gider yönteminde (12 x 3.000) yıllık 36.000 liradan 7.000 lira istisna tutarı düştükten sonra kalan 29.000 liranın sadece %15’ini gider olarak yazabilecek, kalan tutar için vergi ödeyeceksiniz.

Gayrimenkul yatırımı yapıp, krediyle ev alanlar da kredi giderlerini ve 5 yıl boyunca satın alma bedelinin %5’ini gider yazmaktadır. Bu mükellefler genellikle 5 yıl boyunca kira gelirleri için vergi ödememektedir.

Örneğin 2 milyon liraya bir ev alıp, yıllık 90.000 liraya kiraya verdiğinizi ve istisna şartını taşımadığınızı varsayalım. Gerçek gider yöntemini seçmeniz halinde 5 yıl boyunca yıllık 100.000 lira gider yazabilirsiniz. Bu durumda vergi hesaplanacak bir matrahtan söz edemiyoruz. Oysa götürü gider yöntemini seçmeniz durumunda sadece 90.000 liranın %15’i olan 13.500 lirayı gider olarak yazabilecektiniz. Kalan 76.500 lira üzerinden vergi hesaplanacaktı.

HİSSELİ GAYRİMENKULLERDE MÜKELLEF KİM?

Gayrimenkule hisseli olarak sahip olunması durumunda her bir hisse sahibi kendi hissesine karşılık gelen kira gelirini beyan edecektir. Örneğin bir eve eşinizle birlikte %50-%50 oranında sahipseniz, elde edilen kira gelirinin yarısını siz, yarısını eşiniz beyan edecektir. Bu durumda 7.000 liralık istisna de her bir hisse sahibi için ayrı ayrı uygulanır.

NET KİRA GELİRİ ÜZERİNDEN AYRICA BAŞKA İNDİRİMLER DE YAPILABİLİYOR?

Brüt kira geliri üzerinden istisna tutarı ve giderler düşüldükten sonra kalan gelir miktarından ayrıca beyanname üzerinde aşağıdaki indirimler yapılabilir. Bu indirimlerin tamamının belgeye dayanması şarttır.

Hayat/Şahıs Sigorta Primleri: Beyan edilen gelirin %15’ini geçmeyecek şekilde hayat/şahıs sigorta prim ödemeleri indirim konusu yapılabilir. Bunlardan hayat sigortalarının %50’si; ölüm, kaza, sağlık ve benzeri hayat sigortalarının tamamı indirilebilir. Bireysel emeklilik katkı paylarının indirilmesi kabul edilmemektedir.

Beyan edilen gelirin %15’i üst sınırdır. Örneğin istisna ve giderler düşüldükten sonra 40 bin lira kira geliri beyan ediyorsanız, bunun %15’i olan 6.000 lira olan sigorta ödemesini gelirden indirebilirsiniz. Başka bir indirim yoksa 34.000 lira üzerinden vergi hesaplarsınız.

Bu sigorta ödemeleri ayrıca asgari ücretin yıllık tutarını da geçemez. Bu tutar 2021 yılı için 42.930 liradır.

Eğitim ve Sağlık Giderleri: Mükellefler; kendileri, eşleri ve küçük çocukları için yaptıkları eğitim ve sağlık harcamalarını beyanname üzerinden indirebilirler. Bu indirimde üst sınır beyan edilen gelirin %10’udur. Söz gelimi çocuğunuz için 2021 yılında 50.000 lira eğitim masrafı yaptınız. Ayrıca indirim ve istisnalar düşüldükten sonra 80.000 lira kira geliri beyan etmektesiniz. Bu takdirde her ne kadar 50.000 lira eğitim gideriniz olsa da bunun ancak 8.000 lirasını indirebilirsiniz.

Bağış ve Yardımlar: Kamu kurumları, belediyeler, kamu yararına çalışan dernekler ve vergi muafiyeti tanınan vakıflara makbuz karşılığı yapılan bağışlar için beyan edilen gelirin %5’ine kadar indirim hakkı vardır. Ayrıca herhangi bir üst sınır olmaksızın; İlköğretim Ve Eğitim Kanunu, Yükseköğretim Kanunu, Sosyal Hizmetler Kanunu ve daha birçok kanun kapsamında yapılan yardım ve bağışların tamamı beyan edilen gelirden indirilebilmektedir. Yine Kızılay’a, Yeşilay’a ve Cumhurbaşkanı tarafından başlatılan yardım kampanyalarına makbuz karşılığı yapılan bağış ve yardımların tamamı beyan edilen gelirden indirilmektedir.

UYGULANACAK VERGİ TARİFESİ VE VERGİNİN HESAPLANMASI

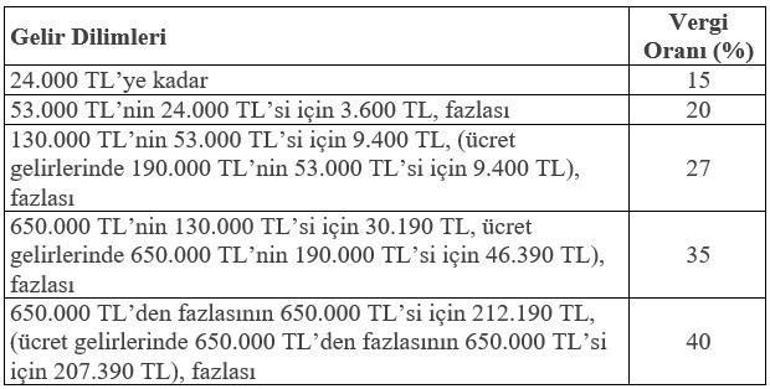

Kira gelirinden; istisnayı, giderleri ve indirimleri düştükten sonra gelir vergisi tarifesindeki vergi oranları uygulanarak vergi hesaplanmaktadır. Vergi tarifesi 2021 yılı gelirleri için aşağıdaki şekilde uygulanacaktır.

Eğer daha önce kesinti suretiyle bir vergi ödenmişse, kira geliri üzerinden hesaplanan vergiden, ödenen bu vergi düşülür. Eğer kesinti suretiyle ödenen vergi beyanname üzerinden hesaplanan vergiden fazlaysa, fazla ödenen vergi için vergi dairesine bir dilekçeyle başvurarak iade alınması da mümkündür.

VERGİNİN BEYAN VE ÖDEME ZAMANI

Kira gelirleri her yıl olduğu gibi bu yıl da Mart ayı içerisinde beyan edilir. İki eşit taksit olarak ödenen verginin ilk taksiti Mart ayı sonuna kadar ödenir. İkinci taksit ödemesinin normalde 31 Temmuz tarihine kadar yapılması gerekmektedir. Ancak bu sene 31 Temmuz Pazar gününe denk geldiği için, ikinci taksit son ödeme günü 1 Ağustos 2022 tarihi olacaktır.

Kira gelirine ilişkin beyannameler Hazır Beyan Sistemi üzerinden verilmektedir. Sisteme e-devlet üzerinden erişim de sağlanabilmektedir. Bu sistemde; ücret, menkul sermaye iradı ve kira gelirleri gibi gelir unsurları kolaylıkla beyan edilebiliyor. Sigorta, eğitim ve sağlık masrafları ile bağış ve yardımlara ilişkin bilgi ve belgeler elektronik ortamda sisteme yüklenebiliyor. Sistem üzerinden kira beyanı otomatik olarak onaylanıyor ve vergi tahakkuk ediyor.

EMLAK VERGİSİNİ KİMLER ÖDEYECEK?

Belediye sınırları içinde konut ve iş yeri olanlar emlak vergisi ödüyorlar.

Yani bir taşınmazın tapusunda ismi geçen herkes emlak vergisi mükellefi haline geliyor. Bu yüzden belediyelere giderek ev ya da işyerinizin kaydını yaptırmanız gerekir. Bunu yaptırmazsanız geriye doğru sizden faiziyle emlak vergisi talep edilebilir.

EMLAK VERGİSİ NE ZAMAN ÖDENİR?

Emlak vergisi her yıl iki taksit halinde ödenir. İlk taksit Mart ayından başlayıp Mayıs sonuna kadar ödenir. İkinci taksit ödeme süreci ise Temmuz'da başlıyor.

EMLAK VERGİSİ NASIL HESAPLANIR

Emlak vergisi evinizin değerine göre hesaplanıyor. 1319 sayılı yasanın 8. Maddesinde bu hesap şöyle anlatılıyor: "Bina vergisinin oranı meskenlerde binde bir, diğer binalarda ise binde ikidir. Bu oranlar, 5216 sayılı Kanunun uygulandığı büyük şehir belediye sınırları ve mücavir alanlar içinde % 100 artırımlı uygulanır. Cumhurbaşkanı, vergi oranlarını yarısına kadar indirmeye veya üç katına kadar artırmaya yetkilidir."

KİMLER EMLAK VERGİSİ ÖDEMİYOR?

1.319 Sayılı Yasa'nın 8. Maddesi'nde bu istisnalar sıralanmıştır. Buna göre, hiçbir geliri olmadığını belgeleyen ev hanımları ve 18 yaşından büyük ev hanımları ile işsizler ve sosyal güvenlik kurumlarından aldıkları aylıktan başka geliri olmayan emekliler, gaziler, engelliler, şehitlerin dul ve yetimleri emlak vergisi ödemiyorlar.

Söz konusu madde şöyle: "Cumhurbaşkanı, kendisine bakmakla mükellef kimsesi olup onsekiz yaşını doldurmamış olanlar hariç olmak üzere hiçbir geliri olmadığını belgeleyenlerin, gelirleri münhasıran kanunla kurulan sosyal güvenlik kurumlarından aldıkları aylıktan ibaret bulunanların, gazilerin, engellilerin, şehitlerin dul ve yetimlerinin Türkiye sınırları içinde brüt 200 m²'yi geçmeyen tek meskeni olması (intifa hakkına sahip olunması hali dahil) halinde, bu meskenlerine ait vergi oranlarını sıfıra kadar indirmeye yetkilidir.

Bu hüküm, yukarıda belirtilenlerin tek meskene hisse ile sahip olmaları halinde hisselerine ait kısım hakkında da uygulanır. Muayyen zamanda dinlenme amacıyla kullanılan meskenler hakkında bu hüküm uygulanmaz. Geliri olmadığını belgelemenin usul ve esaslarını belirlemeye Maliye Bakanlığı yetkilidir."

Hak sahiplerinin Türkiye sınırları içinde brüt 200 metrekareyi geçmeyen tek evlerinden vergi alınmıyor. Birden fazla hissesi olanlar ya da emekli olmasına rağmen çalışıp maaş alanlar da yararlanamıyor. Engelli, gazi ve dul yetimlerin başka geliri olup olmadığına ise bakılmıyor. Engelli emekli çalışsa da vergi ödemiyor.

ORADA YAŞAMAK GEREKMEZ

Aynı ev iki kişinin üzerindeyse uygulama nasıl oluyor?

200 metrekarelik evde emeklinin ya da diğer hak sahiplerinin hissesi varsa, hisse oranları kadar emlak vergisinden muaf tutuluyorlar.

Yurtdışından emekli olanlar da hak sahibi olabiliyor mu?

Vergi istisnasından sadece Türkiye'deki sosyal güvenlik kurumlarından emekli olanlar faydalanabiliyor. Dolayısıyla yurtdışından emekli olanlar emlak vergisi ödemek zorunda.

Vergi istisnasından faydalanmak için, emeklinin ilgili konutta oturması şartı var mı?

Hayır. Bu evde oturmanız ya da kiraya vermiş olmanız hakkınızı kaybettirmiyor. Bu evde oturmayıp başka yerde kirada oturuyorsanız da emlak vergisi ödemiyorsunuz. Ancak kira gelir vergisi alınıyor.

Ölüm maaşı alanlar da vergi muafiyetinden yararlanabilir mi?

Eşinden dolayı ölüm aylığı alan emekliler, bu gelirleri olduğu halde emlak vergisi ödemiyor. Bankalarındaki paralarından dolayı kazanç elde eden emekliler de muafiyetten yararlanabiliyor.

Müracaat etmek gerekiyor mu?

Hak sahibi emeklilerin, meskenin bağlı bulunduğu belediyeye dilekçeyle müracaat etmeleri gerekiyor. Bildirimde bulunmayan emeklilere vergi çıkacaktır.

Yanlışlıkla ödenen vergi geri alınır mı?

Evet, 5 yıllık geriye doğru zaman aşımı süresi içinde ödediğiniz fazla vergileri geri alabilirsiniz. Bunun için o dönemlerde de şartları taşıdığınızı gösterir belgelerle belediyeye müracaat etmelisiniz.

Arsası olan emekliler de, vergi muafiyetinden yararlanabiliyor mu?

Hayır, vergi istisnası sadece konutlar için geçerli. İşyeri olanlar da yararlanamıyor.

Yeni emekli olan da yararlanabilir mi?

Yıl içinde emekli olup maaş almaya başlayanlar diğer şartları taşıyorlarsa bir sonraki yıl için müracaat ederek vergi ödemeyecekler.

Yani 2022 yılı içinde emekli olanlar 2023 yılında emlak vergisi ödemeyecek.

Kat irtifaklı tapu sahibi emekliler için mevcut durum ve uygulama değişir mi?

Kat irtifakı tapusu olan emekliler de diğer şart uygunsa emlak vergisi ödemezler.

Hem kendisinin hem eşinin evi olan emekliler emlak vergisi öder mi?

Hayır ödemez. Haktan yararlanacak emeklinin üzerinde sadece bir konut olmalı.